ネット証券の口座を開設して口座に投資のための資金を入金すれば、いよいよ株式投資を始めることができます。といっても株式投資の初心者の方にとっては、実際どんな銘柄の株を買ったり売ったりしたらいいか分からないのではないかと思います。

そこで今回は、「株式投資の初心者の方が知っておくべき9つの株の情報の見方」と題して、株式投資の際の意思決定の参考にする株の基本情報の見方を解説します。

ニュースや四季報、株主優待や分析など、実際にSBI証券が無料で提供する株の情報のひとつひとつを、それぞれどんな情報があってどう見たら良いのかを分かりやすく解説します。

この記事を読めば誰でも簡単に、株式投資の際に参考にする株の情報にどんなものがあるのか、そうした情報をどのように見たら良いのか分かるようになります。特に株式投資の初心者の方はじっくりお読み頂き、銘柄選びの参考にしてください。

スポンサーリンク

まずはここから!株式投資の際参考にする9つの株の情報

By: Carol Pyles

株式投資の際に参考にする株の情報については、沢山の種類があります。株価チャート、新聞記事、投資家のブログ、財務指標、為替や経済動向・・・

個人投資家も機関投資家も、こうした沢山の情報を取捨選択しながら株式投資の意思決定をしているのです。ですが、プロの投資家は沢山の情報を多くの人間で分析して株式投資の意思決定を行えますが、個人投資家、特に初心者はそうもいきませんよね。そこで、今回はネット証券で口座を開設すると無料で手に入る株の情報とその見方を解説します。

SBI証券では株の情報は下の画像のように表示されます。

この銘柄画面ではいくつかのタブが表示されています。「株価」「ニュース」「チャート」「評価レポート」「四季報」「業績」「株主優待」「分析」「コーポレートアクション」です。これが今回解説する9つの株の情報になります。

この銘柄画面ではいくつかのタブが表示されています。「株価」「ニュース」「チャート」「評価レポート」「四季報」「業績」「株主優待」「分析」「コーポレートアクション」です。これが今回解説する9つの株の情報になります。

それぞれで示されている情報とその見方について解説していきます。

①役に立つ情報が盛りだくさん!株の情報「株価」

「株価」タブを開くと、上の画像のような画面になります。「株価」タブからは、以下のような情報を知ることができます。

- 現在の株価

- 板(いた)

- その他の銘柄情報

- 投資指標など

それぞれについて解説していきます。

現在の株価

株価タブの左上では現在の株価の状況が分かります。それぞれの内容は以下の通りです。

| 名称 | 内容 |

|---|---|

| 現在値 | 現在の株価 |

| 前日比 | 現在の株価と前日の終値の比較 |

| 始値 | 本日初めて約定した時の価格 |

| 高値 | 本日最も高く約定した時の価格 |

| 安値 | 本日最も安く約定した時の価格 |

| 前日終値 | 前日の相場終了する直前に約定した時の価格 |

| 出来高 | 約定した買い・売り注文の数 |

| 売買代金 | 株式市場で売買が成立した金額 |

※約定とは、株の売買の取引が成立することを言います。

現在の株価の見方

現在の株価について、現在値や高値安値などの株価については、株式投資の初心者の方にもなんとなく分かるのではないかと思います。本日の株価の動きと、前日に対して高くなっているか安くなっているかを知ることができます。

現在の株価では、出来高と売買代金に注目してください。これらの数字は何を意味しているかというと、簡単に言うと「それぞれの銘柄に注がれている投資のエネルギー」と考えてください。

同じ1円の動きでも、この「投資のエネルギー」が大きいほど勢いがあります。毎日特定の銘柄の情報を見てみてください。この出来高や売買代金が大きく動くようなら株価も大きく動く前兆の可能性があります。

板(いた)

株価タブの左にある表が板(いた)と呼ばれる情報です。

株式の売買はいつでもできるのではなく、「株を売りたい人の注文」と「株を買いたい人の注文」が合致した時に初めて約定します。そのため、例えば株式市場に参加している全員が株を売りたがっていたり、反対に買いたがっていたりすると株式売買は成立しません。

株を売りたい人がどのくらいの株価で何株売りたがっているか、株を買いたい人がどのくらいの株価で何株買いたがっているか、その情報を知らないとうまく株の売買はできないのでそれを分かりやすく見えるようにしたものが板です。

| 名称 | 内容 |

|---|---|

| 売気配株数 | 株の売り注文(株を売ろうとしている人が売りたい株数) |

| 気配値(けはいね) | 売り注文と買い注文の株価 |

| 買気配株数 | 株の買い注文(株を買おうとしている人が買いたい株数) |

板の見方

板はその株を売ったり買ったりしようとした時に、どのくらいの株価なら売買が成立しそうか、また、今後の株価がどうなりそうかを知ることができます。例えば上の画像だと、売気配数には5549円で6400株があり、買気配数には5543円で100株しかありません。その近辺の株価の気配数を見ても、売気配株数の方が株気配株式数よりもだいぶ多いのがわかります。

これは株を買おうとしている人がもう少し安く買いたいと思っているということなので、売買が成立するためには株を売ろうとしている人がもう少し安くてもいいと思った時に成立するため、今後少しずつ株価が安くなる可能性があります。逆に、この板の状態でどうしても株を買いたいと思ったら、5549円の指値(株価を指定して注文を出すこと)で買い注文を出せば、少なくとも6400株まではすぐに買えるということになります。

このように、板は今の株の売り注文の情報と買い注文の情報を元に、今すぐに株を約定させる株価や株式数を知ったり、今後の株価の動きを予測するのに使われます。

その他の銘柄情報

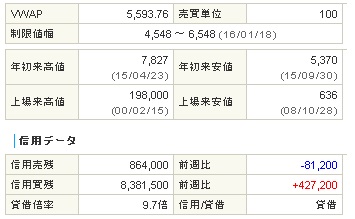

板の下の方にある表には、その他の銘柄情報が載っています。

| 名称 | 内容 |

|---|---|

| VWAP | 出来高加重平均取引のことで当日約定した価格を価格ごとの出来高で加重平均したもの |

| 制限値幅 | 株式が1日で動きすぎることを防ぐ値幅 |

| 売買単位 | 株式を売買できる最低の単位 |

| 年初来高値 | その年に最も高い約定した株価 |

| 上場来高値 | その銘柄が上場してから最も高い約定した株価 |

| 年初来安値 | その年に最も安い約定した株価 |

| 上場来安値 | その銘柄が上場してから最も安い約定した株価 |

| 信用売残・前週比 | 信用取引で空売りされている株数と前週との比較 |

| 信用買残・前週比 | 信用取引で信用買いされている株数前週との比較 |

| 貸借倍率 | 信用買い残を信用売り残で割ったもの |

| 信用/貸借 | 制度信用(買いのみ)か貸借(売買両方)か |

その他の銘柄情報の見方

少し難しい言葉も出てきたと思いますが、株式投資の初心者の方に注目してもらいたいのが、信用売残と信用買残です。信用売・信用買とは、株式や株式購入の資金を証券会社から借りて株の売買を行う投資手法のことをいいます。通常の現物取引と比べ、手元資金や持っている株式の数倍取引ができるため、大きな取引ができる仕組みです。

信用売は株式を証券会社から借りて売るのですが、将来株を買い戻す必要があります。そのため、今は「これから株が下がると思っている人」が多いということではありますが、将来は株を買う=株価が上がる要素になるのです。また、信用買はお金を証券会社から借りて買うのですが、将来株を売る必要があります。そのため、今は「これから株が上がると思っている人」が多いということではありますが、将来は株を売る=株価が下がる要素になり得る取引なのです。

ちょっとここは難しいのですが、初心者の方は「信用売残が多いと将来株価が上がる可能性がある」「信用買残が多いと将来株価が下がる可能性がある」とおぼえておいてください。

投資指標など

株価タブの右にあるグラフは、チャートと言います。これは「チャート」タブのところで詳しく解説します。このチャートの下にあるのが投資指標などの情報です。

| 名称 | 内容 |

|---|---|

| 予想PER | PER(株価収益率=時価総額÷純利益)の今期予想 |

| 実績PER | PERの先期実績 |

| 予想配当利 | 今期予想の配当利回り(配当額÷株価) |

| 予想EPS | 1株あたり利益予想(税引後利益を発行済株式数で割ったもの) |

| 実績BPS | 1株あたり資産(総資産を発行発行済株式数で割ったもの) |

| 予想1株配当 | 1株あたりの予想配当額 |

| PTS株価 | 証券取引所の市場時間外(夜間)での取引が行われた株価 |

※時価総額とは、会社全体の価値を表します。通常は発行済株式総数に株価をかけた金額です。

※配当利回りとは、購入した株価に対してどれだけの配当を受けることができるかを示したものです。

投資指標などの見方

投資指標はかなり難しい言葉が出てきて初心者の方は混乱するかもしれません。いずれの指標も、高ければ高いほど株式の魅力があると考えられるものです。詳しく解説するとかなり難解になるので、ここでは、PER(株価収益率)だけ覚えておいてください。

PREとは、「Price Earnings Ratio」の略で、日本語で言うと株価収益率になります。これは株価と企業の収益力を対比させることで、今の株価が銘柄企業の収益力に対して高いのか安いのかを判断するための指標です。

例えば、株価が1000円で1株あたり利益が100円なら、PERは10倍になります。PERが難しいのは、PERが10倍だから割安だとか割高だとか簡単に言えないところです。その会社の長年の株価の動きで現在のPERがどれくらいの水準なのか、また、同業者や企業間の比較としてどうなのか、など、時系列や比較して初めて意味をなす指標だからです。

ただ、初心者の方は目安としてPERが20倍以下なら割安、20倍を超えていたら割高ぐらいの目安は持っておいてもいいでしょう。

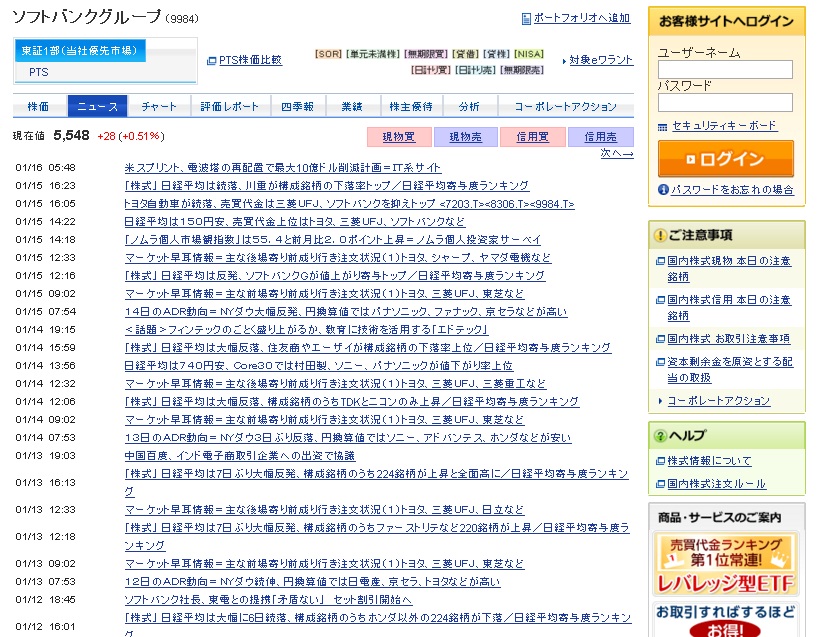

②情報は株価に大きな影響を与える!株の情報「ニュース」

ニュースタブを開くと、その銘柄の企業に関係するニュースが表示されます。このニュースについては、株価を上げる良い要素もありますし、株価を下げる悪い要素も両方あります。ニュースには以下のような様々なものがあります。

- 企業業績

- 企業の発表

- 経済指標

- 政治・国際情勢

- 金利・為替・NYダウなど他国の株式市場

- 株式についての情報

企業業績

企業の業績に関する情報のことです。通常は1年に1回の決算情報ですが、上場企業の場合は四半期(3ヶ月に1度)に一度、それまでの業績の集計と今後の見込みを出していきます。特に売上高と利益の推移に注意しましょう。

企業業績の見方

企業業績について注意するべきは、単に業績が良かった悪かったではなく、以前に企業が発表していた見通しに比べてどうなったかが重要です。

というのが、通常株価には業績に対する見通しは織り込み済みです。そのため、単純に業績が良かった悪かったで株価が動くというよりも、企業がすでに発表していた予測に対して結果が良かったら株価が上がる要素になりますし、悪かったら下がる要素になるのです。

企業の発表

企業は、新製品の発売や新技術の開発など、様々な公式発表を行います。こうした企業の発表は株価を上げたり下げたりする要因になります。

企業の発表の見方

企業の発表について基本的には、新製品や新技術、新規事業や新たな事業提携については、今後の事業の発展が見込まれるものが多いため株価にとってはプラスに捉えるべきでしょう。逆に、事業提携が解消されたり商品の展開時期が遅れたり、クレームや不良、情報漏えいなどは株価を急激に落とす原因になりますので注意しましょう。

経済指標

経済指標は、国全体の経済活動の動向を表したものです。株価に大きく影響を与える経済指標としては、GDP・日銀短観・機械受注・景気動向指数・消費者物価指数などがあります。

経済指標の見方

GDP・日銀短観・機械受注・景気動向指数・消費者物価指数などの経済指標は、株価に大きく影響を与える要素です。ただし、1銘柄に影響を及ぼすというよりは株式市場全体に影響を与える要素と言えます。株式投資の初心者にとっては、経済指標は銘柄を選ぶ要素というよりも、長期的に投資すべきタイミングを見極める要素と考えた方が良いでしょう。

政治・国際情勢

政治や国際情勢も大きく株価に影響を与えるニュースです。現代のようなグローバルな状況では1つの国や組織の状況が、遠く離れた国の経済まで大きな影響を与えることがあります。

政治・国際情勢の見方

特に、海外に生産地を持っていたり海外販売比率の大きい企業にとっては、特定の国の政治や国際情勢は大きく影響します。自分が投資しようと検討している企業の海外との関係はしっかり把握しておきましょう。

金利・為替・NYダウなど他国の株式市場

金利(お金を借りる時の利息)・為替・アメリカなど他国の株式市場の動向は、株価に影響を与える要素です。

金利・為替・NYダウなど他国の株式市場の見方

金利は株価と密接な関係があり、大きな傾向としては金利が下がると株価が上がり、金利が上がると株価が下がる傾向にあります。

このメカニズムを正確に理解するには大変なのですが、簡単に言うと、金利が上がると企業が借り入れている利息の支払いが増えるため、金融機関からの借入を控えるようになり事業活動が低調になって株価が下がる要素になるのです。金利が下がるとその逆ですね。

為替については、特に海外との取引が多い製造業などに大きな影響があります。原材料や商品を輸入している企業にとっては、円が上がると有利になり、商品を海外に輸出している企業にとっては、円安になると商品が相対的に安くなるため有利になります。

また、現在のようなグローバルな金融市場の中では、特にアメリカと中国の株式市場の動向と日本の株式市場の動向は比例しており、アメリカや中国の株安(株高)は同じ様に日本の株式市場に影響します。

株式についての情報

株式についての情報は、格付け・株式分割や自己株式の取得・償却などになります。企業の業績と直接結びつかなくても、株価を大きく変動させる要素になります。

株式についての情報の見方

格付けとは、格付け会社や証券会社が第三者として株式などの債権の安全性の評価をするものです。当然、格付けが上がれば安全性が高くなるため株価を押し上げる要素になり、格付けが下がれば株価を下げる要素になります。

株式分割は、今の株式数を分割して増やすことです。自己株式の取得・償却は、一度発行した株式を企業が買い戻し無くしてしまうことです。これら、株式分割や自己株式の取得・償却は株価を押し上げる要素になります。

株式分割により1株あたりの株価がやすくなり投資しやすくなることと、自己株式の取得・償却により株式の流通数を減らすため1株あたりの価値が高くなる上、企業が現在の株価が割安だと思っているメッセージになるためです。

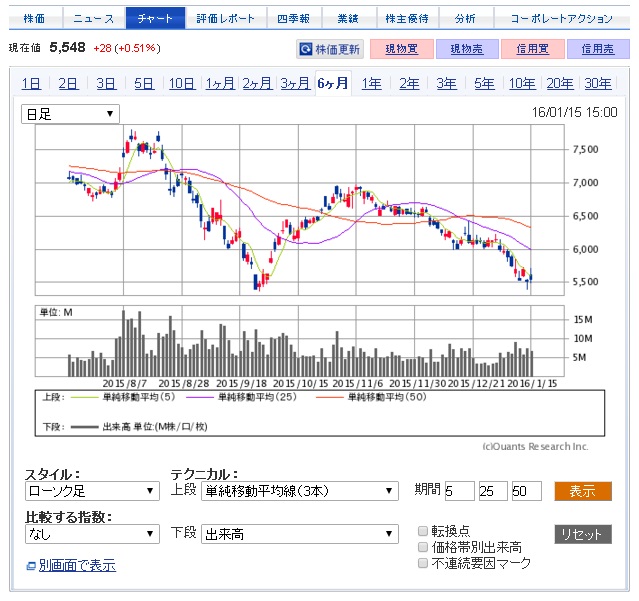

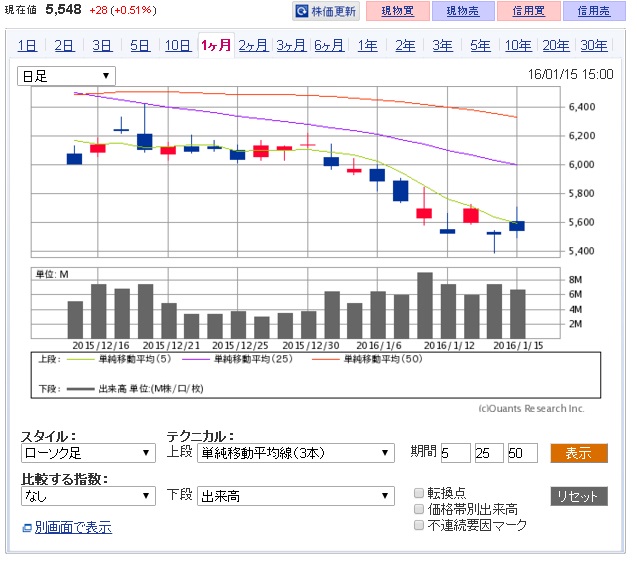

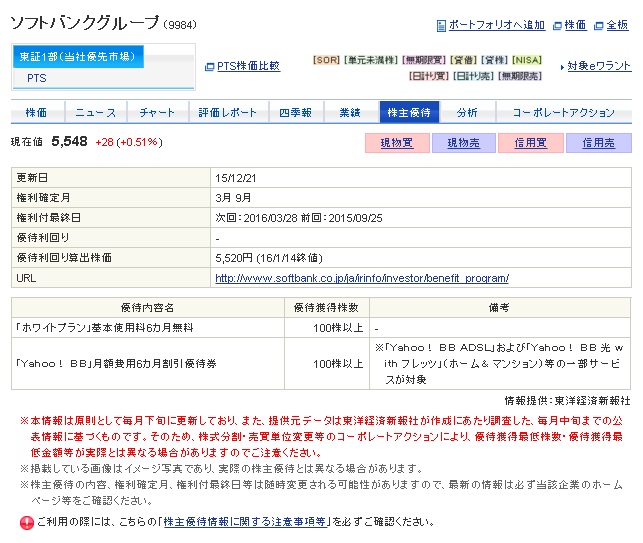

③株価の過去の動きから将来を予測する!株の情報「チャート」

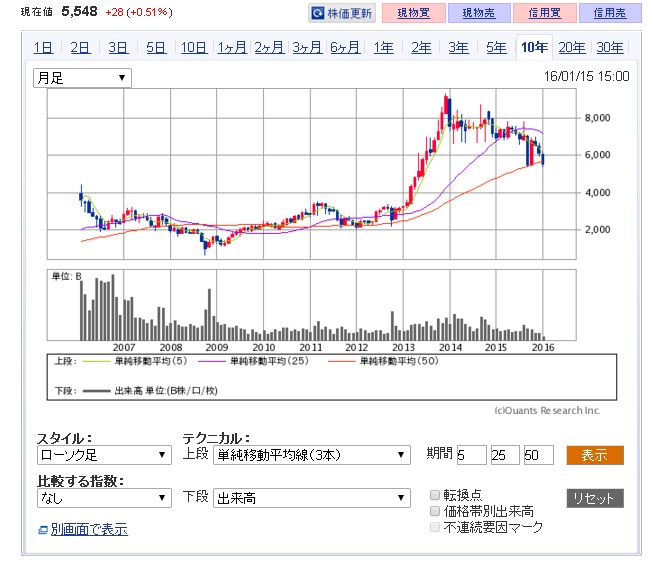

チャートタブを開くと上のような画面になります。チャートとは、過去の株価の変動を時系列にグラフにしたものです。

| 名称 | 内容 |

|---|---|

| チャートの期間 | 1日?30年まで16種類 |

| スタイル | チャート(グラフ)の種類を変更できる |

| 比較する指数 | 日経平均や他国の株式指数などと比較できる |

| テクニカル | テクニカル分析(チャートを使って株価を予測する)の種類を変更できる |

| 転換点 | トレンド(株価の動きの傾向)が変わった点を表示する |

| 価格帯別出来高 | 過去に売買が成立した株数を価格帯ごとに集計したもの |

| 不連続要因マーク | 株価の動きが不連続となる要因があった場合 |

チャート

株価が今後どうなっていくかは現在の株価だけを見ても予想は難しいので、過去の株価の動きを参考にして将来の株価の動きを予想し、株式投資の意思決定に使われるのがチャートになります。チャートは、グラフで表されるため直感的に判断しやすくなっています。

チャートは本格的に勉強するとかなり複雑なのですが、初心者の方はまず、グラフを見て株価が今後上がっていきそうか下がっていきそうかの状況を予想するのに使って下さい。

スタイル・比較する指数・テクニカル・転換点・価格帯別出来高・不連続要因マークについては、複雑な分析手法が必要になってからでいいので、今はデフォルトのままで大丈夫です。

チャートの見方

チャートの見方で気をつけて欲しいのが、必ずチャートを見る際は、チャートの期間を複数見て判断して欲しいという点です。株価をチャートで図示すると、同じ株価の推移でもチャートの期間によって上昇傾向にあるのか下降傾向にあるのか異なってくる場合があります。

例えば今回の記事で例に挙げているソフトバンクの株価は、1ヶ月のチャートで見ると下の画像のようになります。全体として株価は下落傾向にありますよね。

それに対して6ヶ月のチャートで見ると下の画像のように、一度大きく値を下げて上昇したものの、また最近過去の最低額ぐらいまで下がっていることが分かります。

10年という長い期間のチャートで見ると、下の画像になります。長年横ばいだった株価が大きく値を上げた後、最近は少し下がっているように見えます。

このように、チャートは見る期間によって、株価の上昇・下落傾向がまったく変わってくるので、その点に注意しましょう。

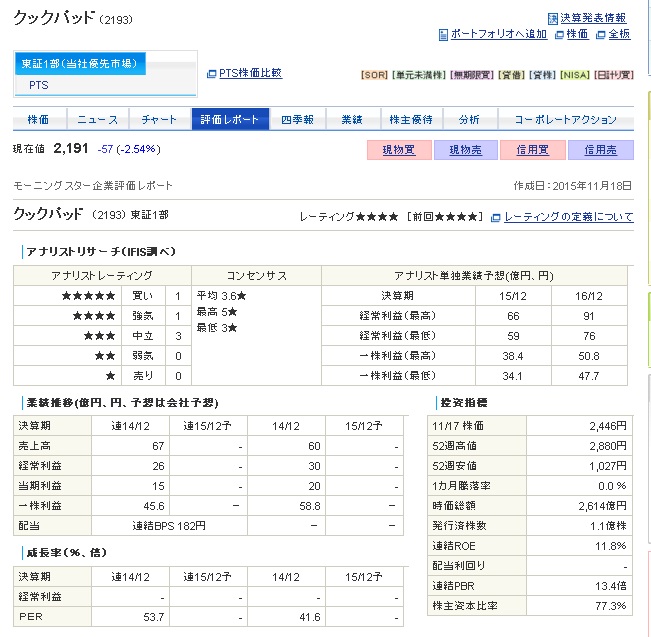

④専門家による株式の分析!株の情報「評価レポート」

評価レポートについては銘柄によってあるものと無いものがあります。これはSBI証券が銘柄を指定してアナリストに分析を依頼し、企業や株式の評価を掲載しているものです。

※ソフトバンクは評価レポートが無いため、上の画像は「クックパッド」の評価レポートです。

| 名称 | 内容 |

|---|---|

| アナリストリサーチ | 専門家による投資判断と業績予測 |

| 業績推移 | 直近の業績の状況 |

| 成長率 | 企業成長の状況 |

| 投資指標 | 投資の意思決定に役だつ細かな指標 |

| 投資ポイント | 会社概要と業績推移の解説 |

| トピックス | 最近の事業行動におけるポイント |

| リスクファクター | 今後の企業業績におけるリスク |

| 投資判断 | アナリストによる投資推奨度 |

評価レポート

株式投資の意思決定のため、様々な企業に関する情報を分析する訳ですが、株式投資の初心者にとっては知識や経験がなく、また限られた時間で意思決定を行うのは大変です。

そのため、株式投資の専門家が、様々な情報を取りまとめて投資するかどうかの意見を出してくれるのが評価レポートです。

評価レポートの見方

評価レポートについては、やはり専門家の意見なのでぜひ投資の意思決定の参考にしたほうがよいでしょう。

特に注目すべきポイントは、リスクファクターと投資判断のところです。リスクファクターはなかなか個人投資家には気づきにくい、今後の企業業績が悪化するかもしれないリスクについて記載されています。このリスクファクターが可能性が高いと思われるようなら、投資を控えるべきでしょう。

また、最後の投資判断は、様々な情報をもとに最終的に専門家が「買うべきか見送るべきか」を判断しています。鵜呑みにするのは良くないですが、ここで「弱気」などの判断だとなかなか初心者にとってはそれでも投資する判断をするには、他に大きな材料が必要になると思います。

⑤株式投資の基本!株の情報「四季報」

四季報タブを開くと、その銘柄の四季報の抜粋が表示されます。四季報とは会社四季報のことで、東洋経済新報社が発行する上場企業の情報集です。

| 名称 | 内容 |

|---|---|

| 企業概要 | 企業についての基本的な情報 |

| 財務状況 | 企業の決算や株式に関する情報 |

| 資本異動 | 株式数や株価の推移に関する情報 |

四季報

四季報は、株式投資の意思決定の基礎である、企業の基本情報がまとめられているものです。大きく、企業概要・財務状況・資本異動の3つに別れています。

- 企業概要

企業の基本情報がまとめられています。基本情報・特色・事業の状況や仕入先・販売先について記載されています。 - 財務状況

企業の財務についての情報がまとめられています。売上・利益・配当の推移、キャッシュフローや財務指標が記載されています。 - 資本異動

株式数や株価などの情報が記載されています。

四季報の見方

四季報は株式投資の意思決定のための情報として、基本的なものがまとめられています。業績の推移や株価の推移をざっとみて、長期的にこれまでどのように事業活動が行われてきたかを把握するには良い情報です。

ただし、数字が中心でパッと見て企業の状況を理解するにはあまり良いツールではないため、他の株式情報で代替できる場合はそちらを使いましょう。

⑥業績が良くなければ株価は上がらない!株の情報「業績」

業績タブを開くと、上の画像のような画面になります。業績タブには、以下のような情報がまとめられています。

| 名称 | 内容 |

|---|---|

| 会社業績進捗状況 | 当期の四半期ごとの経常利益の推移 |

| 直近決算発表結果 | 直近の決算における売上高・各利益の状況 |

| 会社発表履歴 | 四半期・半期・決算期などの会社発表の状況 |

業績

業績については、株式のファンダメンタルズ分析(企業業績や財務情報をもとに株式投資の意思決定にすること)の基礎となる情報です。

業績の見方

業績については基本的に、売上・利益・配当額などが伸びているかどうかを見ることになります。それぞれの数字が順調に伸びていれば、計画通りに企業が成長を実現できているということになるため、短期的な株価の上下はあっても、長期的に見れば株価の上昇が期待できます。

ただし、この業績も四季報と同様に、基本的には数字の羅列にすぎないため、これを元にエクセルなどに移して売上や利益の伸び率を計算することが必要になります。長期投資のためにじっくりと企業業績の推移と今後の見通しを分析するための、基本的な情報を理解しましょう。

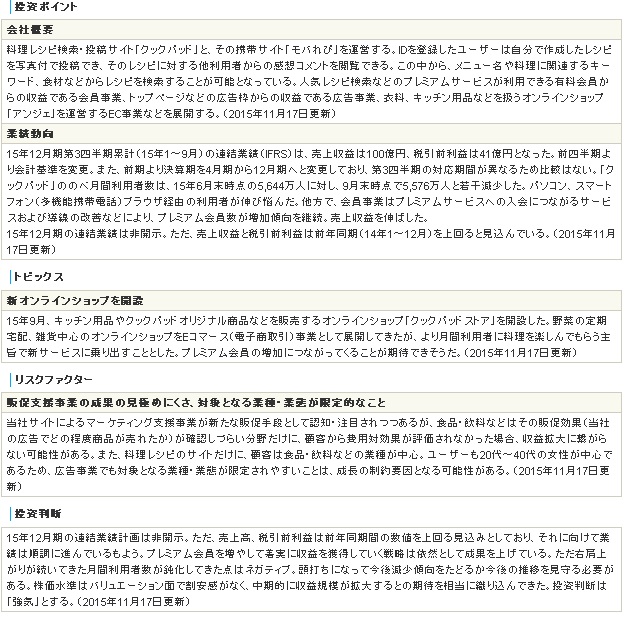

⑦株価以外の株主のメリット!株の情報「株主優待」

株主優待タブを開くと、上の画像のような画面になります。ここでは、企業が株主に提供する株主優待の情報が記載されています。

| 名称 | 内容 |

|---|---|

| 権利確定月 | 株主優待の権利が確定する月(通常年1回か2回) |

| 権利月最終日 | 株主に株主優待の権利が発生する日 |

| 優待利回り | 株主優待を金銭に換算した場合の利回り |

| 優待利回り算出株価 | 株主優待金銭に換算した利回りから計算した株価 |

| 優待内容 | 株主優待の内容 |

株主優待

株主優待とは、株式会社が一定数以上の自社の株式をある時点で保有していた株主に与える優待制度のことを言います。メーカーであれば商品を、サービス業であれば自社サービスを無料や格安で提供する内容が多いです。

中には株価の上昇は気にせずに、この株主優待目当てで株式投資をする人がいるぐらいで、株主優待は株価に影響を与えます。

株主優待の見方

株主優待は、まず自分が株主となった時にこの株主優待が欲しいかどうかを見てみましょう。株式投資とは別に魅力的な株主優待であれば、あなたにとってもその株に投資する価値となります。

また、もう1点は「世の中の人」にとってこの株主優待が魅力的かどうかです。魅力的な株主優待制度をもっている企業はそれだけでその株に投資しようとする意思になります。

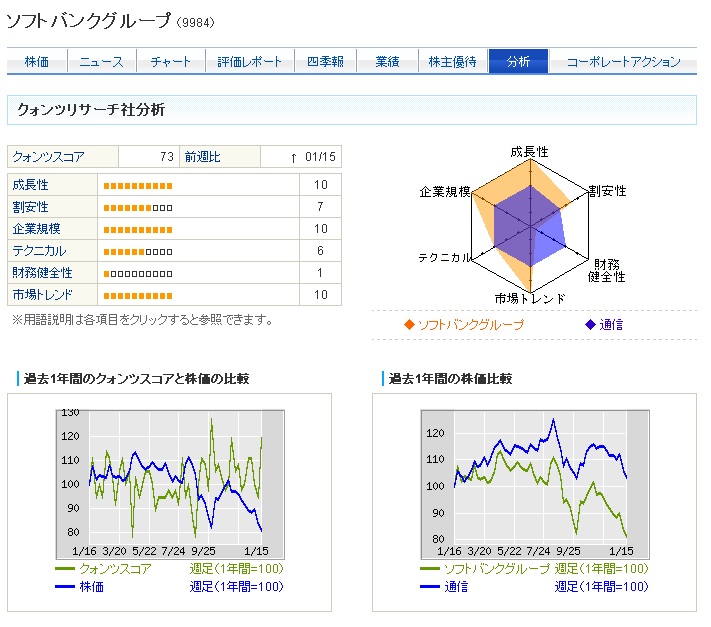

⑧ビジュアルで企業の価値を判断!株の情報「分析」

分析タブを開くと、上のような画面になります。分析はクォンツ・リサーチのアナリストが分析した情報をまとめたものです。

| 名称 | 内容 |

|---|---|

| クォンツスコアと前週比 | 株式の評価で重要な以下の6ポイントで評価 |

| 成長性 | 企業の成長度合いを示す |

| 割安性 | 株式の割安感を示す |

| 企業規模 | 企業の規模を示す |

| テクニカル | チャートの形状などテクニカル分析 |

| 財務健全性 | 財務における安全性や効率性 |

| 市場トレンド | 市場の注目が集まっているかどうか |

分析

ここでは、クォンツスコアについてまとめられています。

クォンツスコアとは、一言でいうと株の通信簿のようなもので、株式を買うべきか見送るべきかの判断に役だつ指標をひとつにまとめたものです。なかなか複数の指標を分析して投資判断をすることは株式投資の初心者には難しいので、こうした複数の指標をまとめて分析した情報は有益です。

分析の見方

分析は、あなたの投資スタイルによって見るポイントを変えると良いです。

ある程度リスクを取っても株式投資でも受けたいと思えば、成長性やテクニカルの数値を重視し、短期的な儲けよりも長期的に保有したいと思えば、財務健全性や企業規模を重視するといいでしょう。

また、割安性は常に有効な指標のため、ここは注意しておきましょう。数字が大きい方が割安な状態です。

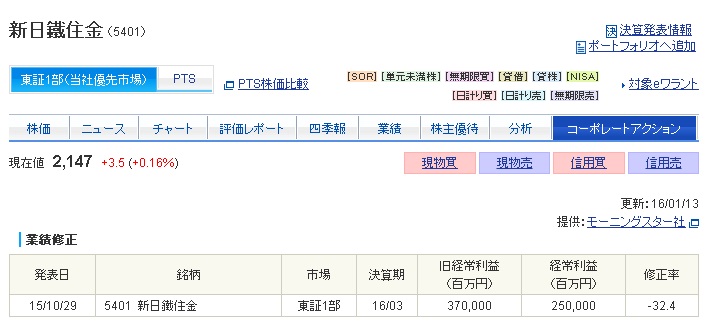

⑨注意するポイント!株の情報「コーポレートアクション」

コーポレートアクションは、株式分割、減資・併合、株式移転・交換、合併、第三者割当増資等の特に株式の価値に影響を与える企業の財務上の意思決定についての情報です。

※今回取り上げているソフトバンクではコーポレートアクションが無かったので、上の画像は新日鉄住金の画像です。

コーポレートアクション

コーポレートアクションは株式に関する情報のため、株価に直接影響を与える内容になります。

コーポレートアクションの見方

初心者の方は、コーポレートアクション(株式に関する情報)としては、原則として株式数が増える場合は株価が下がる傾向があり、株式数が減る場合は株価が上がる傾向にあると覚えておきましょう。

単純にこのようにいかないケースもあり実際は複雑なのですが、株式数が増える場合は株の希薄化(株式の数が増えることで、1株あたりの価値が下がる)を招くため株価が下がり、株式数が減る場合はその逆の現象が起きます。

まとめ

今回の記事では、これから株式投資を始めようしている人や株式投資の初心者向けに「株式投資の初心者の方が知っておくべき9つの株の情報の見方」と題して、株式投資の際の意思決定の参考にする株の情報の見方を解説しました。

- 株価

- ニュース

- チャート

- 評価レポート

- 四季報

- 業績

- 株主優待

- 分析

- コーポレートアクション

についてまとめています。

今回の記事をよく読み理解して頂ければ、株の情報にどんなものがありニュースや四季報、株主優待や分析などの株の情報をもとに株式投資の意思決定する方法がよく分かると思います。

株式投資には絶対儲かる方法はありませが、今回ご紹介するような株の情報とその見方を知ることで、いずれ自分なりの投資スタイルを確立することができます。

株式投資に関心のある全ての方に、役立つ記事になれば幸いです。

コメントを残す